In der Logistikbranche treffen zahlreiche technologische Neuerungen aufeinander und verändern diese. Wie tiefgreifend die Veränderungen sind und wie man als Anleger davon profitieren kann.

Zugegeben, die jüngste Ankündigung von US-Präsident Donald Trump, für einige Länder eine Art „Bestrafungssteuer“ einzuführen, weil sie sein Verlangen nach einer Übernahme Grönlands durch die USA nicht unterstützen, ist für Logistik-Branche keine gute Entwicklung, andererseits, die Logistik gehört heute zu den Grundpfeilern einer modernen Wirtschaft, und daran wird auch Trump nichts ändern. Ohnehin ist die Logistik, von der wir tagtäglich profitieren, eine der interessantesten Branchen, denn sie unterliegt einem starken Wandel. Aufgrund der neuen Handelspolitik der USA etwa ändern sich Transportrouten. Der Austausch von Waren zwischen Europa und den USA schrumpft, hingehen boomt der Handel mit Fernost. Das führt auch dazu, dass Frachthäfen, die „Knotenpunkte“ des Welthandels, in Asien boomen. Die zehn grössten Häfen der Welt liegen mittlerweile alle in Asien, sieben davon allein in China. Ein weiterer Wandel, die Veränderung des Klimas und neue Gesetze zwingen die Logistiker zu neuen Technologien. Frachtschiffe werden mit Methanol betankt, LKWs fahren mit Elektromotoren, und in die Innenstädte kehrt das Lastenfahrrad zurück.

Doch eine Verlagerung der Transportrouten und neue Mobilitätskonzepte sind nur ein kleiner Teil des Wandels, dem die Logistik-Branche unterliegt. Wie in kaum einer anderen Branche treffen in der Logistik unterschiedliche Trends aufeinander, verändern diese tiefgreifend und sorgen so für neues Wachstum, ganz gleich, was gerade im Weissen Haus entschieden wird. Zu diesen Trends gehören unter anderem Autonomes Fahren, Künstliche Intelligenz, Drohnen und Robotik.

Die Trends, die die Logistik verändern

- Autonomes Fahren: Lastkraftwagen, die eigenständig und ohne Fahrer an Bord über die Strassen lenken, sind alles andere als Fantasie. Die ersten Versuche und Modelle gibt es, auch wenn sie so noch nicht für den Strassenverkehr zugelassen sind. Doch das wird kommen. Die Vorteile sind klar, eine deutliche Kostenreduktion, da keine Fahrer mehr benötigt werden, und eine 24-stündige Auslastung der LKWs, da keine Ruhezeiten mehr eingehalten werden müssen.

- Künstliche Intelligenz: Sie trägt nicht nur wesentlich zum Autonomen Fahren bei, sondern sorgt heute schon dafür, dass Transportrouten optimal geplant und Leerfahrten vermieden werden.

- Drohnen: Mühsam, denkt sich der Fahrer, das Paket muss ja in den zehnten Stock. Kein Problem, Paket unter die Drohne geklemmt, und hoch geht es. Science-Fiction? Keineswegs. Nahezu alle grossen Versandhäuser, die über eine eigene Logistik verfügen, arbeiten an Drohnenzustellungen. Die fliegen selbstständig durch autoverstopfte Städte und liefern pünktlich ihre Pakete ab. Post per Drohne funktioniert auch prima auf dem Land, ein Zusteller, der kilometerweit fahren muss, um ein einziges Paket auszuliefern, entfällt.

- Robotik: LKWs fahren mit Wasserstoff oder Elektromotor – das gibt es schon, die Flottenumrüstung läuft auf Hochtouren. Doch das ist nur die eine Seite, die andere, gerade in Grossstädten kommen auf einmal Fortbewegungsmittel zum Einsatz, die man von früher kannte, nun aber wieder gefragt sind: das Lastenfahrrad. Das kann prima durch jede Fussgängerzone fahren, umwindet jeden Stau. Mit Autonomem Fahren, KI und Elektromotor ausgestattet, wird aus dem Lastenfahrrad ein selbstständig agierender Roboter. Die können manchmal sogar wie Menschen aussehen, müssen sie aber nicht.

Fusionen und Übernahmen – ein zusätzliches „Zückerli“

Man sieht, in der Logistikbranche kumulieren zahlreiche technologische Neuerungen. Die Logistik ist sozusagen eine Spielwiese, auf der sich die Technik, in „Labors“ entwickelt, im Alltag beweisen muss und vorangetrieben wird. Von solchen Branchen gibt es einige, auch die Landwirtschaft wäre hier etwa zu nennen, doch die Logistik hat noch ein weiteres „Zückerli“ zu bieten, gerade auch am Aktienmarkt: Mergers & Acquisitions, also Fusionen und Übernahmen. Denn die Top-20-Logistikunternehmen halten derzeit nur einen Marktanteil von 30 bis 40 Prozent. Das verlangt quasi nach einer Übernahmewelle, am Ende wird es wohl nur eine Handvoll Logistikkonzerne geben, die zumindest auf der Weltbühne die Fäden, sprich den Handel in der Hand halten. Das betrifft nicht nur den klassischen Transportweg über die Strasse, auch Reedereien, Fluglinien und Versandhäuser werden hier mitspielen.

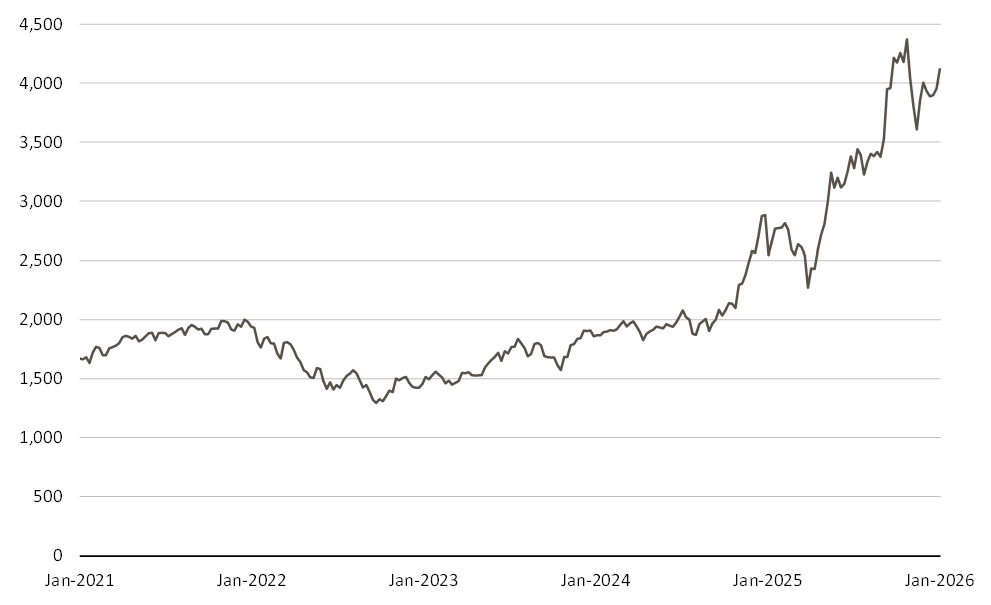

Für Anleger gibt es mehrere Möglichkeiten, an den Veränderungen in der Logistikbranche teilzuhaben. Etwa mit Produkten auf weltweit führende Logistiker, wie Kühne + Nagel aus der Schweiz, Deutsche Post aus Deutschland, Fedex und UPS aus den USA, und AP Møller-Mærsk aus Dänemark.

Dieser Beitrag entspricht Marketingmaterial gemäss Art. 68 des Bundesgesetzes über die Finanzdienstleistungen (FIDLEG) und dient ausschliesslich Informationszwecken. Die Informationen stellen keine Anlageempfehlung oder -beratung dar und beinhalten weder eine Offerte, noch eine Einladung zur Offertstellung. Es ist nicht erlaubt, Teile des Inhalts dieses Beitrags in irgendeiner Weise ohne unsere vorherige schriftliche Genehmigung zu reproduzieren, mit Ausnahme der Erstellung einer einzigen Kopie oder eines Auszugs ausschliesslich für persönliche, nicht-kommerzielle Zwecke.

Login

Login

_Investment-Idee_Artikel(BNPParibas)_Logistik_Januar2026.jpg)

_Investment-Idee_Artikel(BNPParibas)_Ausblick2026_Dezember2025.jpg)